Table of Contents

Đầu tư trái phiếu là gì?

So với hình thức đầu tư cổ phiếu khá phổ biến thì rất nhiều khách hàng vẫn chưa hiểu rõ khái niệm đầu tư trái phiếu gì

So với hình thức đầu tư cổ phiếu khá phổ biến thì rất nhiều khách hàng vẫn chưa hiểu rõ khái niệm đầu tư trái phiếu gì

So với hình thức đầu tư cổ phiếu khá phổ biến thì rất nhiều khách hàng vẫn chưa hiểu rõ khái niệm đầu tư trái phiếu gì. Thực tế, trái phiếu hiểu đơn giản là một chứng nhận về nghĩa vụ nợ của người phát hành trái phiếu phải trả cho người sở hữu trái phiếu. Khoản nợ này sẽ là một khoản tiền cụ thể tính theo mệnh giá của trái phiếu trong thời gian nhất định và mức lợi tức theo quy định.

Đầu tư trái phiếu là việc tiến hành giao dịch mua bán trái phiếu. Trong đó, người đầu tư trái phiếu (mua trái phiếu) là người cho vay, còn người phát hành trái phiếu (chính phủ, doanh nghiệp, ngân hàng hoặc các tổ chức tài chính) là người bán trái phiếu, tức người đi vay. Nhà phát hành trái phiếu có nghĩa vụ phải thanh toán cho nhà đầu tư khoản nợ theo cam kết.

Lợi ích của việc đầu tư trái phiếu là gì?

Sau khi tìm hiểu đầu tư trái phiếu là gì, các khách hàng thường thắc mắc về những lợi ích mà họ có thể nhận được

Sau khi tìm hiểu đầu tư trái phiếu là gì, các khách hàng thường thắc mắc về những lợi ích mà họ có thể nhận được

Sau khi tìm hiểu đầu tư trái phiếu là gì, các khách hàng thường thắc mắc về những lợi ích mà họ có thể nhận được khi tham gia đầu tư trái phiếu. Một số lợi ích nổi bật phải kể đến như:

- Giúp nhà đầu tư có nguồn thu nhập từ tiền lãi đều đặn mà không bị ảnh hưởng bởi những biến động trên thị trường chứng khoán. Đây được xem là một trong những cách giúp nguồn tiền nhàn rỗi của bạn có thể sinh lời.

- Nhà đầu tư được đảm bảo quyền lợi về số tiền đầu tư của mình. Trường hợp xấu trong đầu tư trái phiếu là gì? Trong trường hợp doanh nghiệp phá sản, các chủ doanh nghiệp phát hành trái phiếu sẽ phải ưu tiên thanh toán nợ trái phiếu trước. Còn các cổ đông chỉ được hưởng phần tài sản còn lại sau khi công ty thanh toán hết các khoản. Nhà đầu tư chỉ bị mất vốn đầu tư ban đầu nếu công ty đó không còn khả năng trả nợ và tài sản đảm bảo.

- Tính thanh khoản của hình thức đầu tư này cao hơn khi so với việc gửi tiết kiệm ngân hàng. Bạn có thể nhanh chóng tiến hành giao dịch thông qua các đại lý hỗ trợ chuyển nhượng trái phiếu.

4 Điều cơ bản mà khách hàng cần nắm rõ khi đầu tư trái phiếu là gì?

Điều cơ bản mà khách hàng cần nắm rõ khi đầu tư trái phiếu

Điều cơ bản mà khách hàng cần nắm rõ khi đầu tư trái phiếu

1. Phân loại trái phiếu

Ngoài việc tìm hiểu đầu tư trái phiếu gì, bạn cũng cần nắm rõ về các hình thức phân loại trái phiếu để lựa chọn phù hợp khi tiến hành đầu tư. Hiện nay, trái phiếu chủ yếu được phân loại theo 3 cách sau:

Theo chủ thể phát hành:

- Trái phiếu doanh nghiệp: Loại trái phiếu này khá đa dạng, do công ty nhà nước, công ty TNHH, công ty cổ phần phát hành để huy động vốn hoạt động cho công ty.

- Trái phiếu ngân hàng hoặc tổ chức tài chính: Đây là loại trái phiếu được phát hành nhằm mục đích huy động vốn trong thời gian ngắn (thay vì hình thức gửi tiết kiệm đối với trái phiếu ngân hàng). 3 loại trái phiếu ngân hàng tốt nhất hiện nay là trái phiếu ngân hàng Vietcombank, VietinBank và Agribank.

- Trái phiếu Chính phủ: Đây là loại trái phiếu ít rủi ro nhất, được nhà nước huy động nhằm chi tiêu cho các hoạt động kinh tế, xã hội.

Theo hình thức trái phiếu:

- Trái phiếu vô danh: Đây là loại trái phiếu không có tên của nhà đầu tư, ngay cả sổ sách của các nhà phát hành trái phiếu cũng không có tên.

- Trái phiếu ghi danh: Ngược lại với trái phiếu vô danh, đây là loại trái phiếu có ghi tên của người mua và có tên trong sổ sách của nhà phát hành.

Theo lợi tức trái phiếu:

- Trái phiếu có lãi suất cố định: Là loại trái phiếu được xác định rõ ràng % lãi suất cố định theo mệnh giá.

- Trái phiếu có lãi suất biến đổi: Các nhà đầu tư trái phiếu này được trả lợi tức trong các kỳ khác nhau. Mức lợi tức được tính theo lãi suất theo số tham chiếu khác.

- Trái phiếu có lãi suất bằng không: Tức là nhà đầu tư mua loại trái phiếu này sẽ không nhận được lãi. Nhưng họ được mua trái phiếu với mức giá thấp hơn mệnh giá và được hoàn trả (bằng mệnh giá) khi đến thời gian đáo hạn.

2. Trái phiếu khác cổ phiếu như thế nào?

Khá nhiều nhà đầu tư nhầm lẫn giữa trái phiếu và cổ phiếu. Để phân biệt hai loại này, bạn cần dựa vào khái niệm cổ phiếu và đầu tư trái phiếu là gì.

Khái niệm trái phiếu đã được nêu ở trên, vậy thì cổ phiếu là gì. Cổ phiếu (tên tiếng anh là share hoặc stock/ capital stock) là một loại chứng khoán, được phát hành dưới dạng chứng chỉ, bút toán ghi sổ hoặc dữ liệu điện tử bởi công ty cổ phần (chỉ công ty cổ phần mới được phát hành cổ phiếu). Cổ phiếu giúp xác nhận quyền lợi hợp pháp của nhà đầu tư đối với hoạt động của công ty khi sở hữu một hoặc một số cổ phần của công ty đó.

Dưới đây là bảng so sánh một vài sự khác nhau cơ bản giữa trái phiếu và cổ phiếu:

| Cổ phiếu | Trái phiếu |

| Ghi nhận sự góp vốn của cá thể, tổ chức triển khai |

Ghi nhận nợ của công ty phát hành |

| Không lãi suất vay | Có lãi suất vay |

| Người giữ CP là cổ đông, có quyền tham gia vào hoạt động giải trí kinh doanh thương mại | Người nắm giữ trái phiếu là chủ nợ, không có quyền tham gia vào hoạt động giải trí kinh doanh thương mại của công ty . |

| Không thời hạn, tương quan trực tiếp đến sự sống sót của doanh nghiệp |

Có thời hạn nhất định |

| Nguy cơ rủi ro đáng tiếc cao | Ít rủi ro đáng tiếc, nhờ vào vào doanh nghiệp |

| Do công ty CP phát hành . | Doanh nghiệp và Chính Phủ phát hành |

| Không thể chuyển sang trái phiếu |

Có thể chuyển đổi sang cổ phiếu |

So với hình thức đầu tư CP khá phổ cập thì rất nhiều người mua vẫn chưa hiểu rõ khái niệm. Thực tế, trái phiếu hiểu đơn thuần là một ghi nhận về nghĩa vụ và trách nhiệm nợ của người phát hành trái phiếu phải trả cho người chiếm hữu trái phiếu. Khoản nợ này sẽ là một khoản tiền đơn cử tính theo mệnh giá của trái phiếu trong thời hạn nhất định và mức cống phẩm theo pháp luật. Đầu tư trái phiếu là việc thực thi thanh toán giao dịch mua và bán trái phiếu. Trong đó, người đầu tư trái phiếu ( mua trái phiếu ) là người cho vay, còn người phát hành trái phiếu ( cơ quan chính phủ, doanh nghiệp, ngân hàng nhà nước hoặc những tổ chức triển khai kinh tế tài chính ) là người bán trái phiếu, tức người đi vay. Nhà phát hành trái phiếu có nghĩa vụ và trách nhiệm phải thanh toán giao dịch cho nhà đầu tư khoản nợ theo cam kết. Sau khi tìm hiểucác người mua thường vướng mắc về những quyền lợi mà họ hoàn toàn có thể nhận được khi tham gia đầu tư trái phiếu. Một số quyền lợi điển hình nổi bật phải kể đến như : Ngoài việc tìm hiểubạn cũng cần nắm rõ về những hình thức phân loại trái phiếu để lựa chọn tương thích khi triển khai đầu tư. Hiện nay, trái phiếu đa phần được phân loại theo 3 cách sau : Khá nhiều nhà đầu tư nhầm lẫn giữa trái phiếu và CP. Để phân biệt hai loại này, bạn cần dựa vào khái niệm CP vàKhái niệm trái phiếu đã được nêu ở trên, vậy thì CP là gì. Cổ phiếu ( tên tiếng anh là share hoặc stock / capital stock ) là một loại sàn chứng khoán, được phát hành dưới dạng chứng từ, bút toán ghi sổ hoặc tài liệu điện tử bởi công ty CP ( chỉ công ty CP mới được phát hành CP ). Cổ phiếu giúp xác nhận quyền hạn hợp pháp của nhà đầu tư so với hoạt động giải trí của công ty khi chiếm hữu một hoặc 1 số ít CP của công ty đó. Dưới đây là bảng so sánh một vài sự khác nhau cơ bản giữa trái phiếu và CP :

(Nguồn: luathoangphi.vn)

3. Có nên đầu tư trái phiếu không?

Bên cạnh tìm kiếm đáp án cho câu hỏi “Đầu tư trái phiếu là gì?” thì một vấn đề khác mà khách hàng rất quan tâm đến là có nên đầu tư trái phiếu hay không. Thực tế, đây là một , đem lại cho nhà đầu tư số tiền lãi định kỳ. Và mức lãi suất không phụ thuộc vào tình hình kinh doanh của doanh nghiệp.

Hơn nữa, việc đầu tư trái phiếu không có quá nhiều rủi ro như khi mua cổ phiếu. Ngoài ra, trái phiếu còn có loại được miễn thuế thu nhập. Vì thế, nếu bạn muốn tham gia đầu tư chứng khoán và muốn chọn một hướng đi có lợi nhuận an toàn thì bạn có thể xem xét đầu tư trái phiếu.

4. Rủi ro lãi suất trong đầu tư trái phiếu là gì?

Tuy nhiên, việc đầu tư sinh lời ở bất cứ lĩnh vực nào để đem lại những rủi ro nhất định. Vậy những rủi ro có thể xảy đến khi đầu tư trái phiếu là gì?

– Về lãi suất: Mối quan hệ giữa lãi suất và giá trái phiếu có tỷ lệ nghịch. Khi lãi suất giảm, các nhà đầu tư thường nắm bắt cơ hội để thu lãi từ các trái phiếu có lãi suất cao. Điều này dẫn đến mức giá trái phiếu sẽ tăng. Ngược lại, khi lãi suất tăng, nhà đầu tư sẽ muốn bán đi trái phiếu có lãi suất thấp. Kết quả là làm giảm giá của trái phiếu xuống.

– Về tín dụng: Tức là rủi ro nhà phát hành trái phiếu không có khả năng chi trả mệnh giá và lãi đúng hạn.

– Về tái đầu tư: Nguyên nhân của tình trạng này là do lãi suất giảm và tổ chức phát hành sẽ thu mua lại trái phiếu trước thời điểm đáo hạn. Như thế, người sở hữu trái phiếu (chủ nợ) sẽ nhận được thanh toán gốc có giá trị cao hơn không đáng kể so với mệnh giá.

– Về lạm phát: Nếu tình trạng lạm phát gia tăng thì sức mua trái phiếu của nhà đầu tư sẽ giảm, họ thậm chí còn có thể thu về lãi suất âm.

– Về thanh khoản: Tức là khả năng chuyển đổi tài sản thành tiền. Có một khả năng rủi ro là nhà đầu tư không thể bán được trái phiếu nhanh chóng vì thị trường trái phiếu đó quá nhỏ.

– Rủi ro xếp hạng: Nếu công ty phát hành trái phiếu bị xếp hạng tín dụng thấp thì ngân hàng hay tổ chức cho vay có thể áp dụng mức lãi suất cao cho khoản vay sau này của công ty. Điều này ảnh hưởng đến khả năng trả nợ với các trái chủ hiện tại cũng như gây tổn thất khi nhà đầu tư muốn bán trái phiếu.

Nên mua trái phiếu ngân hàng hay trái phiếu doanh nghiệp?

Chúng ta biết rằng phân loại trái phiếu theo chủ thể phát hành sẽ có trái phiếu ngân hàng và trái phiếu doanh nghiệp

Chúng ta biết rằng phân loại trái phiếu theo chủ thể phát hành sẽ có trái phiếu ngân hàng và trái phiếu doanh nghiệp

Như khi tìm hiểu đầu tư trái phiếu là gì, chúng ta biết rằng phân loại trái phiếu theo chủ thể phát hành sẽ có trái phiếu ngân hàng và trái phiếu doanh nghiệp. Vậy nhà đầu tư nên lựa chọn như thế nào? Một vài thông tin cơ bản giữa 2 loại đầu tư trái phiếu là gì:

- Lãi suất trái phiếu doanh nghiệp cao hơn trái phiếu ngân hàng, đồng nghĩa mức lợi nhuận thu về sẽ cao hơn.

- Rủi ro đầu tư trái phiếu là gì? Kèm theo lợi nhuận cao thì trái phiếu doanh nghiệp có nhiều rủi ro. Bởi khả năng phá sản của doanh nghiệp lớn hơn rất nhiều so với ngân hàng, dẫn đến khả năng không trả được nợ gốc được cho nhà đầu tư khá cao.

- Hơn nữa, trái phiếu của doanh nghiệp tính thanh khoản không cao

Nhìn chung, việc đầu tư trái phiếu doanh nghiệp có khả năng rủi ro cao, bạn nên cẩn trọng xem xét và cân nhắc kỹ càng trước khi đưa ra quyết định đầu tư trái phiếu là gì.

Cách đầu tư trái phiếu

Các quỹ mở trái phiếu thường có lợi suất đầu tư dao động từ 6-11%/ năm

Các quỹ mở trái phiếu thường có lợi suất đầu tư dao động từ 6-11%/ năm

Cách đầu tư trái phiếu qua các quỹ đầu tư

Đối với các nhà đầu tư chưa có nhiều kinh nghiệm và không có thời gian nghiên cứu về thị trường trái phiếu thì quỹ mở trái phiếu là lựa chọn rất phù hợp.

Quỹ đầu tư trái phiếu là quỹ mở được đầu tư chủ yếu (từ 80% giá trị ròng trở lên) vào các loại trái phiếu. Bạn có thể hiểu đơn giản giống như bạn thường đầu tư vào quỹ cao hơn lãi suất gửi tiết kiệm).

Để đầu tư vào quỹ mở, nhà đầu tư giao dịch tương tự như mở tài khoản tiền gửi ở ngân hàng.

Trên thị trường hiện nay có rất nhiều quỹ đầu tư trái phiếu đang tư vấn phát hành cho những doanh nghiệp lớn như: TCBF, VCBF, Bảo Thịnh VinaWealth (WFF), MB Bond, SSI, Bảo Việt, .. với mệnh giá chứng chỉ quỹ và số lượng chứng chỉ quỹ chào bán rất đa dạng.

Các quỹ mở trái phiếu thường có lợi suất đầu tư dao động từ 6-11%/ năm. Giá của trái phiếu thường bị ảnh hưởng bởi xu hướng lãi suất, lượng cung cầu trái phiếu trên thị trường. Cụ thể như năm 2020, lãi suất tiền gửi có xu hướng giảm, dẫn đến ảnh hưởng đến giá trái phiếu (các quỹ trái phiếu có lợi suất đầu tư năm 2020 dưới 6.5%).

>>> Xem chi tiết:

Giải thích một số thuật ngữ khi đầu tư trái phiếu qua quỹ

– NAV( Net Asset Value) là giá trị tài sản hiện tại đang có của quỹ mở, được xác định bằng tổng giá trị thị trường các tài sản và các khoản đầu tư do Quỹ sở hữu trừ đi các nghĩa vụ nợ của Quỹ được tính đến ngày gần nhất trước Ngày Định Giá.

NAV/CCQlà giá chứng chỉ quỹ

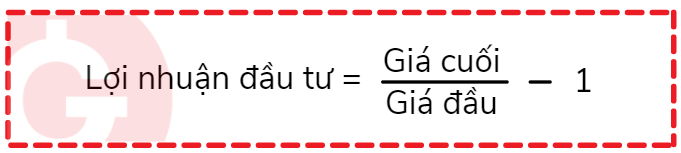

Lợi suất đầu tư hàng năm được tính bằng công thức tăng trưởng:

Trong đó:

Trong đó:

Giá cuối: giá trị cuối kỳ của chứng chỉ quỹ ( NAV/CCQ)

Giá đầu: giá trị đầu kỳ của chứng chỉ quỹ ( NAV/CCQ)

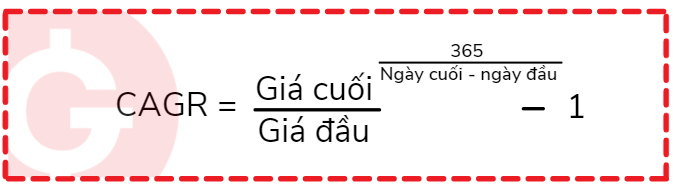

Tỷ suất lợi nhuận trung bình hàng năm (CAGR) được tính bằng công thức:

Chỉ số CAGR nhằm để biểu thị mức độ sinh lời trung bình hàng năm theo từng mốc thời gian được lựa chọn. CAGR cho nhà đầu tư thấy được bức tranh tổng, số tiền lãi trung bình sinh ra trong một khoảng thời gian dài, thay vì chỉ tập trung vào ngắn hạn 1 năm.

Đầu tư trái phiếu trực tiếp

Đầu tư trực tiếp được hiểu là bạn đầu tư trực tiếp vào doanh nghiệp thông qua các tổ chức tư vấn ( công ty chứng khoán, ngân hàng,..). Lãi suất khi bạn tự đầu tư trực tiếp sẽ cao hơn đầu tư qua quỹ, đòi hỏi bạn phải hiểu biết về trái phiếu và nghiên cứu doanh nghiệp phát hành

3 bước đầu tư trái phiếu trực tiếp

Theo quy định mới nhất, từ ngày 1/1/2021 nhà đầu tư cá nhân mà không phải là nhà đầu tư chứng khoán chuyên nghiệp, sẽ không được đầu tư vào trái phiếu doanh nghiệp phát hành riêng lẻ. Vì vậy nhà đầu tư cá nhân có thể mua trái phiếu thông qua tổ chức trung gian phát hành.

Nhà đầu tư chuyên nghiệp là ngân hàng thương mại, công ty tài chính, công ty cho thuê tài chính, tổ chức kinh doanh bảo hiểm, tổ chức kinh doanh chứng khoán.

Bước 1: Lựa chọn tổ chức tư vấn phát hành

Trên 50% thị phần tư vấn phát hành TPDN tập trung tại 7 công ty lớn; TCBS dẫn đầu (19%), theo sau là VND, VPS, BSC, MBS, SHS, SSI với thị phần trung bình khoảng 5% – 6% mỗi công ty.

Thị phần tư vấn phát hành TPDN năm 2020

Nguồn: Fiin, HNX, TCBS

Các tổ chức tư vấn phát hành mua khối lượng lớn trái phiếu từ doanh nghiệp (mua buôn), rồi bán lẻ lại cho các nhà đầu tư cá nhân (thông qua gói sản phẩm) và cắt hưởng 1 phần lợi nhuận trong lãi suất doanh nghiệp trả.

Mức lợi suất của nhà đầu tư nhận được khi mua trái phiếu qua tổ chức tư vấn phát hành thấp hơn khoảng 2-3% so với mức lợi suất gốc của trái phiếu.

Bước 2: Lựa chọn trái phiếu

Khi đầu tư trái phiếu, việc đánh giá lợi nhuận của doanh nghiệp không quan trọng bằng khả năng chắc chắn trả nợ hay không. Bạn có thể phân tích qua 3 tiêu chí sau:

Khi đầu tư trái phiếu, việc đánh giá lợi nhuận của doanh nghiệp không quan trọng

Bước 3: Mua trái phiếu

Quy trình mua trái phiếu thông qua các tổ chức tư vấn phát hành:

Cách 1: Giao dịch trực tuyến

Đăng ký giao dịch trực tuyến

Cách 2: Giao dịch tại quầy giao dịch

Nhà đầu tư mang theo CMND/CCCD/ Hộ chiếu đến quầy giao dịch của tổ chức tư vấn phát hành để được hướng dẫn

Cách 3: Giao dịch qua chuyên viên môi giới

Khách hàng trực tiếp liên lạc với chuyên viên môi giới để đăng ký giao dịch

Ví dụ minh họa:

(Nguồn: iadvisor.tcbs.com.vn)

Mua trái phiếu của tập đoàn Masan thông qua sản phẩm Trái phiếu iBond của TCBS

- Mệnh giá: 100,000 VND

- Ngày phát hành: 25/02/2020

- Ngày đáo hạn: 27/02/2023

- Coupon trái phiếu: Lãi suất đối với 02 (bốn) Kỳ Tính Lãi đầu tiên: 9.3% /năm; và (ii) Lãi suất đối với mỗi Kỳ Tính Lãi tiếp theo: Tổng của 2.5% /năm và Lãi Suất Tham Chiếu

Giả sử nhà đầu tư A mua trái phiếu Masan vào mua ngày 1/2/2021

Nếu giữ đến đáo hạn ngày 27/2/2023:

Nếu bán lại cho khách hàng tiếp theo vào ngày 1/5/2021

Trên đây chính là những thông tin bạn có thể tham khảo về việc đầu tư trái phiếu là gì cũng như một vài thông tin cần biết. Tùy theo nhu cầu và tình hình tài chính, bạn có thể lựa chọn cách đầu tư trái phiếu phù hợp, hiệu quả và đem lại lợi nhuận tốt nhất.

( Nguồn : luathoangphi.vn ) Bên cạnh tìm kiếm đáp án cho câu hỏi “ ” thì một yếu tố khác mà người mua rất chăm sóc đến là có nên đầu tư trái phiếu hay không. Thực tế, đây là một, đem lại cho nhà đầu tư số tiền lãi định kỳ. Và mức lãi suất vay không nhờ vào vào tình hình kinh doanh thương mại của doanh nghiệp. Hơn nữa, việc đầu tư trái phiếu không có quá nhiều rủi ro đáng tiếc như khi mua CP. Ngoài ra, trái phiếu còn có loại được miễn thuế thu nhập. Vì thế, nếu bạn muốn tham gia đầu tư sàn chứng khoán và muốn chọn một hướng đi có doanh thu bảo đảm an toàn thì bạn hoàn toàn có thể xem xét đầu tư trái phiếu. Tuy nhiên, việc đầu tư sinh lời ở bất kể nghành nào để đem lại những rủi ro đáng tiếc nhất định. Vậy những rủi ro đáng tiếc hoàn toàn có thể xảy đến khiMối quan hệ giữa lãi suất vay và giá trái phiếu có tỷ suất nghịch. Khi lãi suất vay giảm, những nhà đầu tư thường chớp lấy thời cơ để thu lãi từ những trái phiếu có lãi suất vay cao. Điều này dẫn đến mức giá trái phiếu sẽ tăng. trái lại, khi lãi suất vay tăng, nhà đầu tư sẽ muốn bán đi trái phiếu có lãi suất vay thấp. Kết quả là làm giảm giá của trái phiếu xuống. Tức là rủi ro đáng tiếc nhà phát hành trái phiếu không có năng lực chi trả mệnh giá và lãi đúng hạn. Nguyên nhân của thực trạng này là do lãi suất vay giảm và tổ chức triển khai phát hành sẽ thu mua lại trái phiếu trước thời gian đáo hạn. Như thế, người chiếm hữu trái phiếu ( chủ nợ ) sẽ nhận được thanh toán giao dịch gốc có giá trị cao hơn không đáng kể so với mệnh giá. Nếu thực trạng lạm phát kinh tế ngày càng tăng thì nhu cầu mua sắm trái phiếu của nhà đầu tư sẽ giảm, họ thậm chí còn còn hoàn toàn có thể thu về lãi suất vay âm. Tức là năng lực quy đổi gia tài thành tiền. Có một năng lực rủi ro đáng tiếc là nhà đầu tư không hề bán được trái phiếu nhanh gọn vì thị trường trái phiếu đó quá nhỏ. Nếu công ty phát hành trái phiếu bị xếp hạng tín dụng thanh toán thấp thì ngân hàng nhà nước hay tổ chức triển khai cho vay hoàn toàn có thể vận dụng mức lãi suất vay cao cho khoản vay sau này của công ty. Điều này ảnh hưởng tác động đến năng lực trả nợ với những trái chủ hiện tại cũng như gây tổn thất khi nhà đầu tư muốn bán trái phiếu. Như khi tìm hiểuchúng ta biết rằng phân loại trái phiếu theo chủ thể phát hành sẽ có trái phiếu ngân hàng nhà nước và trái phiếu doanh nghiệp. Vậy nhà đầu tư nên lựa chọn như thế nào ? Một vài thông tin cơ bản giữa 2 loạiNhìn chung, việc đầu tư trái phiếu doanh nghiệp có năng lực rủi ro đáng tiếc cao, bạn nên thận trọng xem xét và xem xét kỹ càng trước khi đưa ra quyết địnhĐối với những nhà đầu tư chưa có nhiều kinh nghiệm tay nghề và không có thời hạn nghiên cứu và điều tra về thị trường trái phiếu thì quỹ mở trái phiếu là lựa chọn rất tương thích. quỹ mở được đầu tư đa phần ( từ 80 % giá trị ròng trở lên ) vào những loại trái phiếu. Bạn hoàn toàn có thể hiểu đơn thuần giống như bạn gửi tiết kiệm ngân sách và chi phí ngân hàng nhà nước, bạn đầu tư vào quỹ, chịu mức phí quản trị và nhận lãi suất vay ( ). Để đầu tư vào quỹ mở, nhà đầu tư thanh toán giao dịch tương tự như như mở thông tin tài khoản tiền gửi ở ngân hàng nhà nước. Trên thị trường lúc bấy giờ có rất nhiều quỹ đầu tư trái phiếu đang tư vấn phát hành cho những doanh nghiệp lớn như : TCBF, VCBF, Bảo Thịnh VinaWealth ( WFF ), MB Bond, SSI, Bảo Việt, .. với mệnh giá chứng từ quỹ và số lượng chứng từ quỹ chào bán rất phong phú. Các quỹ mở trái phiếu thường có lợi suất đầu tư giao động từ 6-11 % / năm. Giá của trái phiếu thường bị ảnh hưởng tác động bởi khuynh hướng lãi suất vay, lượng cung và cầu trái phiếu trên thị trường. Cụ thể như năm 2020, lãi suất vay tiền gửi có khuynh hướng giảm, dẫn đến ảnh hưởng tác động đến giá trái phiếu ( những quỹ trái phiếu có lợi suất đầu tư năm 2020 dưới 6.5 % ). >> > Xem cụ thể : – NAV ( Net Asset Value ) là giá trị gia tài hiện tại đang có của quỹ mở, được xác lập bằng tổng giá trị thị trường những gia tài và những khoản đầu tư do Quỹ sở hữu trừ đi những nghĩa vụ và trách nhiệm nợ của Quỹ được tính đến ngày gần nhất trước Ngày Định Giá. NAV / CCQlà giá chứng từ quỹTrong đó : Giá cuối : giá trị cuối kỳ của chứng từ quỹ ( NAV / CCQ ) Giá đầu : giá trị đầu kỳ của chứng từ quỹ ( NAV / CCQ ) Chỉ số CAGR nhằm mục đích để biểu lộ mức độ sinh lời trung bình hàng năm theo từng mốc thời hạn được lựa chọn. CAGR cho nhà đầu tư thấy được bức tranh tổng, số tiền lãi trung bình sinh ra trong một khoảng chừng thời hạn dài, thay vì chỉ tập trung chuyên sâu vào thời gian ngắn 1 năm. Đầu tư trực tiếp được hiểu là bạn đầu tư trực tiếp vào doanh nghiệp trải qua những tổ chức triển khai tư vấn ( công ty sàn chứng khoán, ngân hàng nhà nước, .. ). Lãi suất khi bạn tự đầu tư trực tiếp sẽ cao hơn đầu tư qua quỹ, yên cầu bạn phải hiểu biết về trái phiếu và nghiên cứu và điều tra doanh nghiệp phát hànhTheo pháp luật mới nhất, từ ngày 1/1/2021 nhà đầu tư cá thể mà không phải là nhà đầu tư sàn chứng khoán chuyên nghiệp, sẽ không được đầu tư vào trái phiếu doanh nghiệp phát hành riêng không liên quan gì đến nhau. Vì vậy nhà đầu tư cá thể hoàn toàn có thể mua trái phiếu trải qua tổ chức triển khai trung gian phát hành. Nhà đầu tư chuyên nghiệp là ngân hàng nhà nước thương mại, công ty kinh tế tài chính, công ty cho thuê kinh tế tài chính, tổ chức triển khai kinh doanh thương mại bảo hiểm, tổ chức triển khai kinh doanh thương mại sàn chứng khoán. Trên 50 % thị trường tư vấn phát hành TPDN tập trung chuyên sâu tại 7 công ty lớn ; TCBS đứng vị trí số 1 ( 19 % ), theo sau là VND, VPS, BSC, MBS, SHS, SSI với thị trường trung bình khoảng chừng 5 % – 6 % mỗi công ty. Nguồn : Fiin, HNX, TCBS Các tổ chức triển khai tư vấn phát hành mua khối lượng lớn trái phiếu từ doanh nghiệp ( mua buôn ), rồi kinh doanh nhỏ lại cho những nhà đầu tư cá thể ( trải qua gói loại sản phẩm ) và cắt hưởng 1 phần doanh thu trong lãi suất vay doanh nghiệp trả. Mức lợi suất của nhà đầu tư nhận được khi mua trái phiếu qua tổ chức triển khai tư vấn phát hành thấp hơn khoảng chừng 2-3 % so với mức lợi suất gốc của trái phiếu. Khi đầu tư trái phiếu, việc nhìn nhận doanh thu của doanh nghiệp không quan trọng bằng năng lực chắc như đinh trả nợ hay không. Bạn hoàn toàn có thể nghiên cứu và phân tích qua 3 tiêu chuẩn sau : Đăng ký thanh toán giao dịch trực tuyếnNhà đầu tư mang theo CMND / CCCD / Hộ chiếu đến quầy thanh toán giao dịch củađể được hướng dẫnKhách hàng trực tiếp liên lạc với nhân viên môi giới để ĐK thanh toán giao dịch ( Nguồn : iadvisor.tcbs.com.vn ) Mua trái phiếu của tập đoàn lớn Masan trải qua mẫu sản phẩm Trái phiếu iBond của TCBSGiả sử nhà đầu tư A mua trái phiếu Masan vào mua ngày 1/2/2021 Trên đây chính là những thông tin bạn hoàn toàn có thể tìm hiểu thêm về việccũng như một vài thông tin cần biết. Tùy theo nhu yếu và tình hình kinh tế tài chính, bạn hoàn toàn có thể lựa chọn cách đầu tư trái phiếu tương thích, hiệu suất cao và đem lại doanh thu tốt nhất .